Chiffre d’affaires à 339 M€ en baisse de -1,9% par rapport 2019

ROC à 7,4 M€ en baisse de 38% par rapport à 2019.

Dépréciation des écarts d’acquisition sur l’ensemble de l’exercice de 14,2M€ pour prendre en compte l’ajustement des perspectives à moyen terme.

Solide flux de trésorerie opérationnels à 40,3 M€ grâce à une nette amélioration du BFR

Paris, le 31 mars 2021,

Le Conseil d’administration d’EPC s’est réuni, le 31 mars 2021, sous la présidence de Monsieur Olivier OBST, pour arrêter les comptes de l’exercice 2020.

1. Activité du groupe EPC

Activité et actionnariat

Le groupe EPC a démontré au cours de l’année écoulée sa forte résilience et sa capacité de réaction dans un contexte particulièrement difficile lié à la pandémie de Covid 19. Le rétablissement progressif de l’activité à partir de l’été, après la baisse de 10% constatée au premier semestre, a permis de limiter la baisse du chiffre d’affaires sur l’ensemble de l’année à 1,9%.

Ces fondamentaux solides ont permis au groupe de vivre une étape importante dans son histoire avec un changement inédit au sein de son actionnariat de contrôle. La famille du fondateur d’EPC a cédé le 17 décembre sa holding EJB à un groupe d’investisseurs emmené par des fonds d’investissement gérés par la société Argos Wityu. Ce groupe d’investisseurs, réuni au sein de la société 4 décembre SAS, est constitué, outre les fonds Argos, qui détiennent la majorité de son capital et exercent le contrôle, d’actionnaires familiaux ayant apporté à 4 Décembre une partie de leurs parts EJB et d’une cinquantaine de managers du groupe EPC.

Les évolutions anticipées sur les différents marchés du groupe du fait de la crise ont conduit à revoir à la baisse certaines anticipations de résultat à moyen terme. C’est le cas particulièrement en Europe tant dans les explosifs, les additifs diesel que la

démolition. En tenant compte de l’augmentation des taux de WACC, ceci s’est traduit dans les comptes annuels par des provisions de 14,2 M€ sur les écarts d’acquisition et certains actifs, qui confirment en très grande partie les dépréciations constatées au

30 juin 2020 (16,4 M€).

La bonne résistance constatée sur la zone Afrique – Moyen Orient confirme la pertinence de la stratégie de diversification du groupe menée depuis plusieurs années. Cette zone a confirmé sa capacité à générer de la croissance rentable, même dans le contexte de la pandémie. L’ouverture particulièrement réussie de l’implantation au Burkina Faso illustre ainsi le potentiel de développement complémentaire du groupe sur cette zone.

Le Canada, après plusieurs années difficiles a également été au rendez-vous cette année. Les essais réussis en 2019-2020 sur une importante mine au Nord Québec, ont permis l’attribution fin 2020 d’un contrat de trois ans sur cette même mine qui est

un acteur de référence au Canada.

2020 aura ainsi été l’année de la concrétisation de plusieurs marché miniers d’importance pour EPC. Outre le Canada cité plus haut, la performance a été particulièrement bonne en Côte d’Ivoire avec la prolongation des contrats existants et la signature d’un nouveau contrat avec Perseus, et en Arabie Saoudite avec les différents contrats signés avec le groupe MA‘Aden.

Dans le secteur des travaux publics, le positionnement d’EPC comme un acteur de référence pour l’accompagnement des grands groupes de BTP à l’export s’est confirmé : Eiffage en Mauritanie, Razel en Zambie, Vinci en Côte d’Ivoire, Munk (groupe de TP danois) au Groenland.

Les performances

Les différentes mesures de soutien mises en place par les gouvernements (activité partielle, report de charges…) ont permis d’amortir la violence de la crise. Elles ont également permis de traverser les mois de très faibles activités sans impacter les capacités de production, permettant au groupe de saisir pleinement le rebond du marché au deuxième semestre.

Le résultat Opérationnel Courant qui s’était fortement contracté sur le premier semestre 2020 (tout en restant positif) à 1,7 M€, s’est nettement rétabli à 5,7 M€ sur le deuxième semestre, retrouvant ainsi le niveau moyen de 2019.

Le résultat net qui intègre les dépréciations des écarts d’acquisition et d’actifs de 14,2 M€ et une charge fiscale de 2,2 M€ liée à la moindre activation des déficits reportables ressort en perte à -18,1 M€.

La structure financière

Dans cette période, le groupe a modifié la structure de son endettement. Grâce au PGE mis en place en France, le groupe a pu obtenir 18 M€ de financement moyen terme. Ce montant a été complété par un prêt de 5 M€ souscrit auprès de la BPI. Ces nouveaux prêts mis en place qui assurent le financement du programme d’investissement du groupe en 2021.

L’excellente performance réalisée en termes de BFR a permis de réduire très significativement le tirage sur les lignes RCF et le programme d’affacturage. Cette performance est le résultat des efforts très importants accomplis en cours d’année pour accélérer l’encaissement des créances et aussi obtenir des termes de paiement plus favorables sur les affaires.

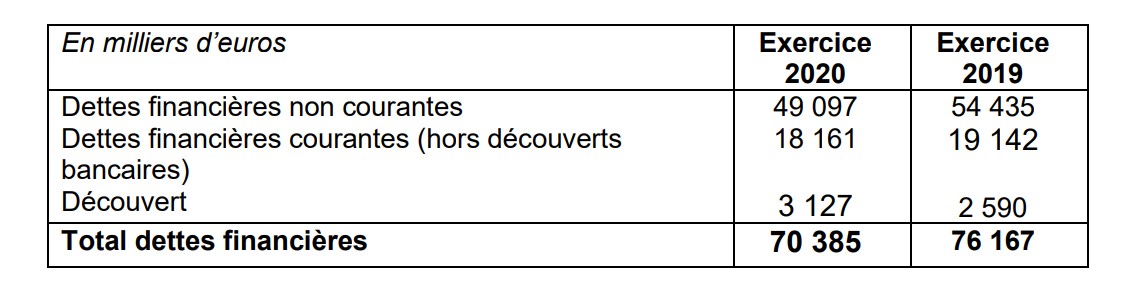

Au total l’endettement net du groupe a diminué de 15 M€. Les covenants bancaires sont largement respectés malgré la diminution des fonds propres.

2. Chiffre d’affaires

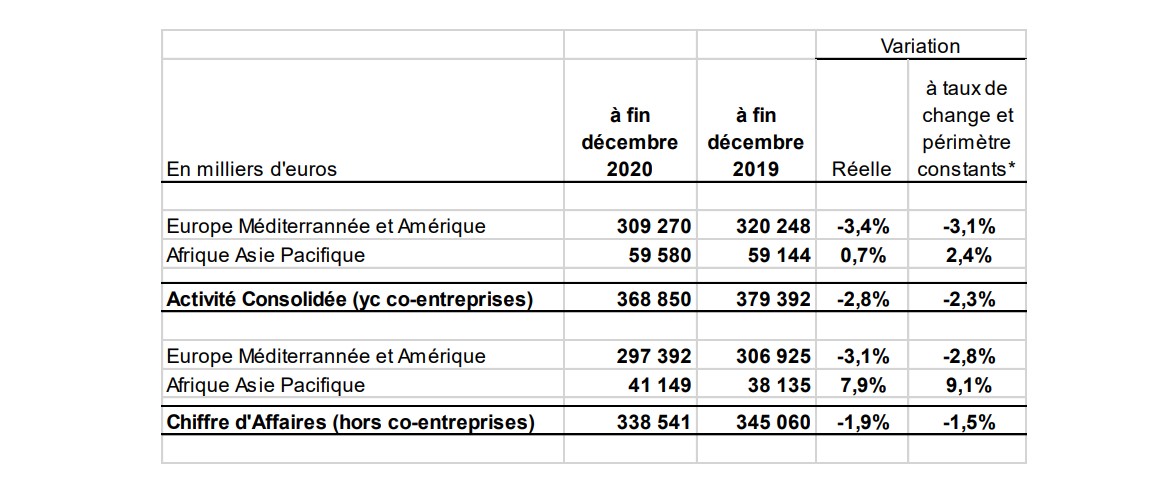

Le chiffre d’affaires (hors co-entreprises) du Groupe de l’exercice 2020 s’élève à 339 M€ en baisse de 1,9% par rapport aux 345 M€ de l’exercice 2019. A taux de change et périmètre constants, la baisse est de 1,5%.

La variation à périmètre et taux de change constants est calculée en convertissant les chiffres 2019 aux taux de change moyen mensuel 2020 et en ajoutant (ou retranchant) aux chiffres 2019 les entrées (ou sortie) de périmètre.

3. Résultats

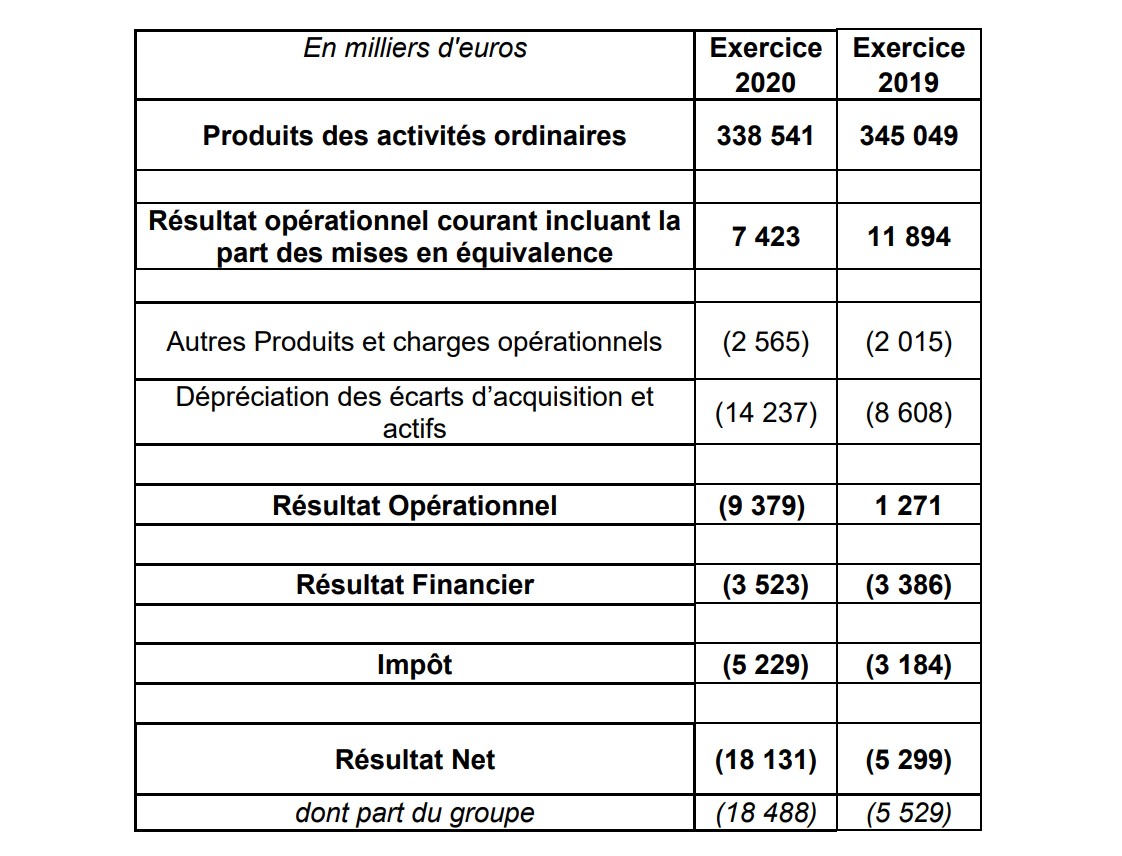

Le résultat opérationnel courant avant mises en équivalence s’établit à 3,4 M€, soit 1% du chiffre d’affaires en retrait par rapport à 2019 (6,9 M€ et 2% du Chiffres d’affaires).

La quote-part du résultat des entreprises mise en équivalence qui concerne nos activités en co-entreprises baisse de 20%. La contribution qui était de 5 M€ en 2019 s’établit à 4 M€ en 2020.

Le résultat opérationnel courant incluant la part des mises en équivalence s’établit à 7,4 M€ contre 11,9 M€ en 2019 soit une baisse de -38%.

Une dépréciation de 14,2 M€ a été constatée sur les écarts d’acquisition des UGT Europe Méditerranée Atlantique (Explosifs) et démolition suite à la dégradation des perspectives sur ces activités du fait de la crise COVID.

Après prise en compte de cette dépréciation et des éléments non récurrents 2020 (frais liés aux opérations d’expertises engagées en 2020 pour l’OPA et la conversion des parts de fondateur, et frais de restructuration pour un total de 2,6 M€)), le résultat opérationnel reste largement positif à 4,9M€ contre 9,9 M€ en 2019.

Le coût de l’endettement financier est stable à -2,8 M€ identique contre -2,7 M€ en 2019.

Les autres produits et charges financiers sont stables également à -0,8 M€ contre -0,7 M€ en 2019.

Enfin, l’impôt (y compris la CVAE) augmente nettement à 5,3 M€ contre 3,2 M€. L’augmentation s’explique essentiellement par la réduction du déficit activé de 2,2 M€ résultant de la baisse des anticipations de résultats sur les UGT Démolition et Europe

Méditerranée.

Le résultat net consolidé 2020 ressort en perte à (18,1 M€), à comparer à une perte de (5,3 M€) en 2019. Hors dépréciation des écarts d’acquisition et actifs et des déficits activés la perte nette est réduite à (1,7 M€).

4. Situation Financière

4-1 Flux de trésorerie liés aux activités opérationnelles

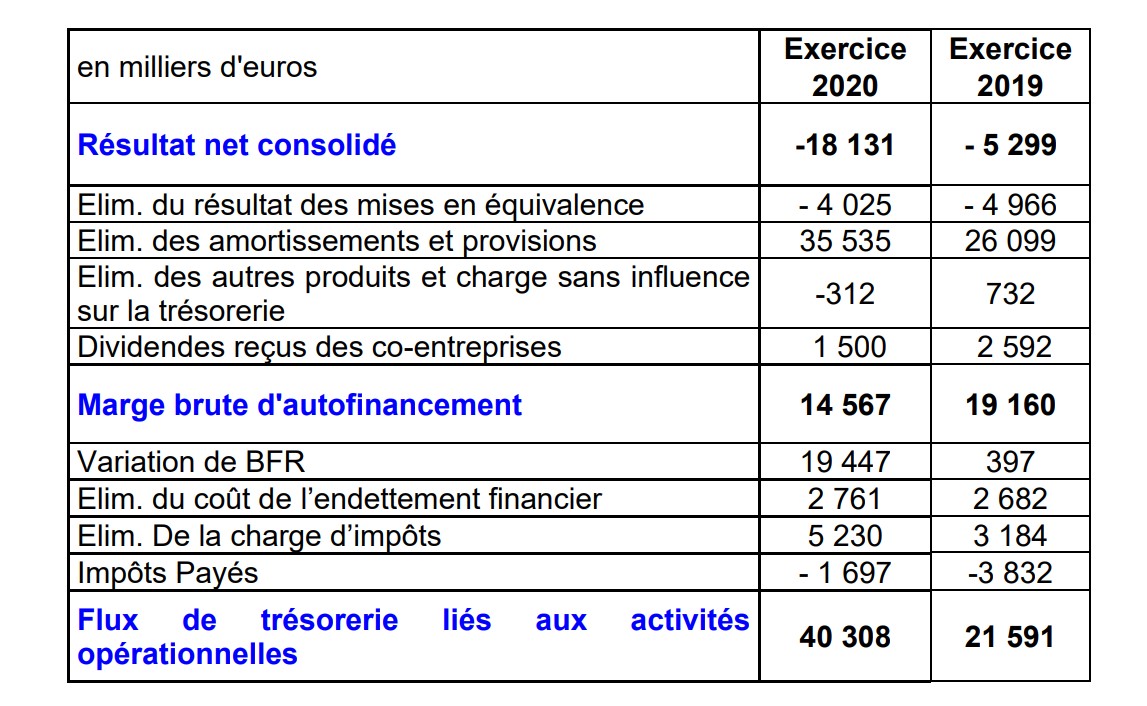

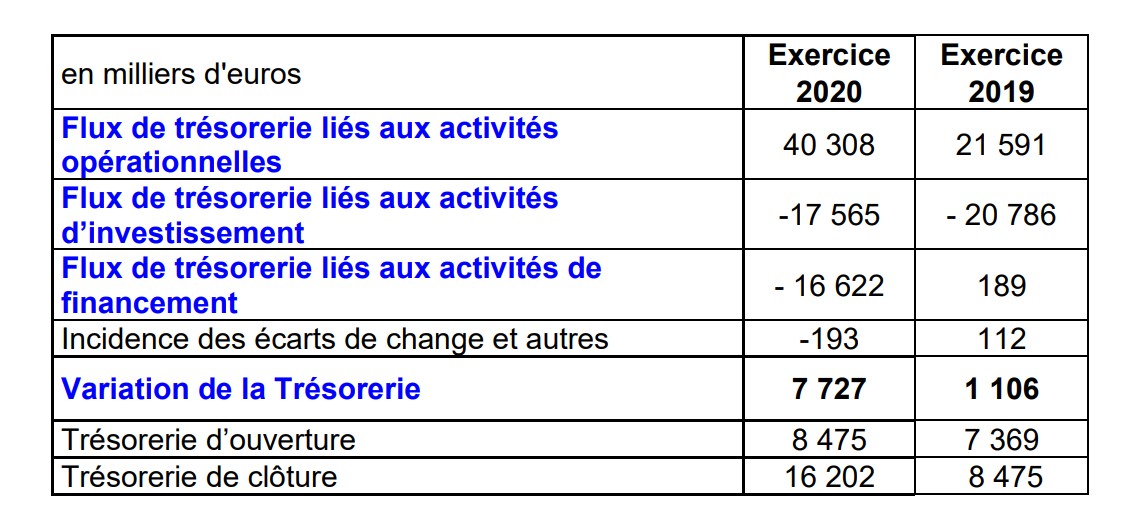

Le flux de trésorerie lié aux activités opérationnelles s’établit en 2020 à 40,3 M€ contre 21,5 M€ en 2019.

L’élimination des amortissement et provisions 2020 inclus 7,5 M€ au titre d’IFRS 16 et 14,2 M€ au titre des dépréciations de goodwill et d’actifs (tests UGT).

La Marge Brute d’Autofinancement baisse légèrement sous l’effet de la baisse du résultat et des dividendes reçus des JV. Elle s’établit à 14,6 M€

Le BFR s’améliore très fortement cette année (+19,5 M€). Cette amélioration reflète à la fois :

- les efforts de recouvrement mis en place dans le contexte du COVID et l’extrême attention portée aux encaissements clients,

- les mesure de soutien des administrations fiscales et sociales qui ont permis de décaler certaines échéances,

- une position favorable en fin d’année liée à certains chantiers dans l’activité démolition ayant bénéficier de délais de paiement particulièrement favorables.

4-2 Flux de trésorerie liés aux activités d’investissement

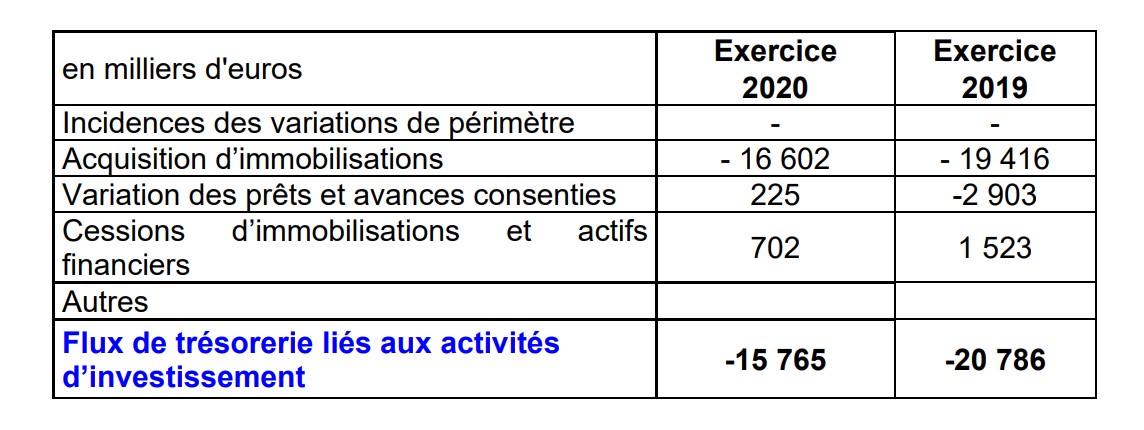

Les acquisitions d’immobilisations sont en baisse cette année à 16,6 M€.

Plusieurs projets importants en complément des investissements de renouvellement.

Les principaux projets d’augmentation d’activité financés en 2020 sont :

Les principaux projets financés en 2020 sont :

- Les travaux d’achèvement sur la nouvelle usine au Maroc pour 1,9 M€

- Les premiers investissements sur l’usine de MFQ au Québec et l’acquisition de plusieurs camions d’émulsion pour le marché Québécois 3,6 M€

- L’acquisition de deux camions d’émulsions complémentaires pour le Groënland chez EPC Suède (1 M€)

Les investissements de renouvellement ont en revanche été contenus en particulier en début d’année du fait de l’incertitude liée à la COVID.

Cela a eu également pour effet de baisser le niveau des cessions (0,7 M€ contre 1,5 M€ en 2019), certains équipements ayant été conservés plus longtemps que d’habitude.

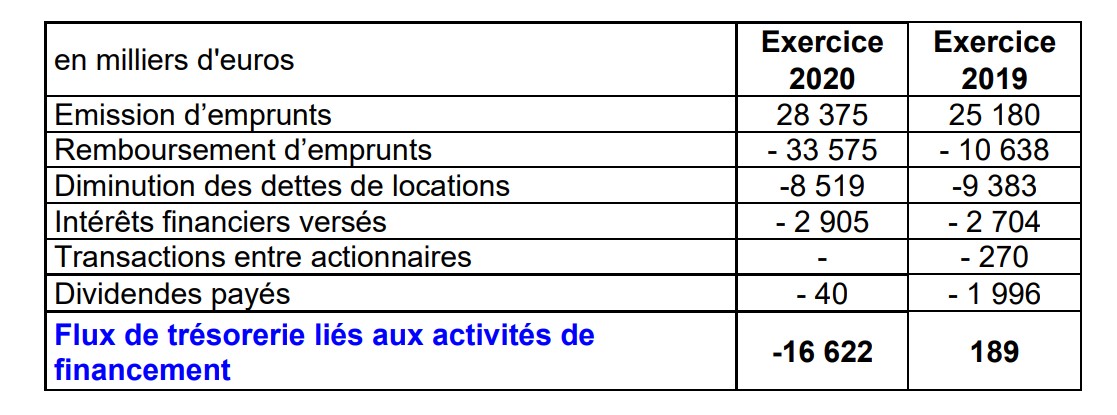

4-3 Flux de trésorerie liés aux activités de financement

La très bonne tenue du BFR a permis au groupe de se désendetter de près de 5,2 M€ malgré un niveau d’investissement toujours significatif en 2020.

La mise en place des PGE pour 18 M€ et du prêt Atout BPI de 5 M€ ont permis de financer les investissements de long terme de l’entreprise. L’amélioration du BFR a permis de réduire l’utilisation de la ligne RCF, tout en maintenant des lignes disponibles importantes renforçant ainsi la résilience financière du groupe.

4-4 Variation de trésorerie

La position de trésorerie est très bonne en fin d’année avec 16,2 M€ de trésorerie disponible. Elle résulte essentiellement de l’amélioration du BFR.

4-5 Financement

L’endettement est en baisse du fait de l’amélioration du BFR.

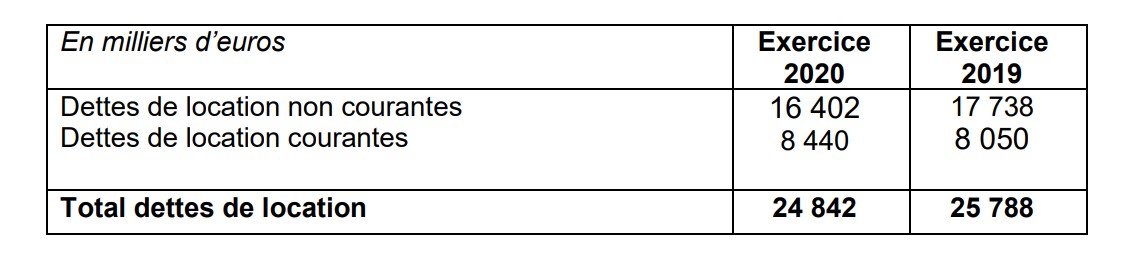

Les dettes de location sont légèrement en baisse dans un contexte de léger ralentissement de l’activité.

4-6 Dividendes

Le Conseil d’administration proposera à l’assemblée générale des actionnaires de ne pas distribuer de dividendes au titre de l’exercice 2020.

5. Perspectives 2021

L’année 2021 marque un nouveau départ pour le groupe EPC.

La réorganisation de son actionnariat de contrôle a permis de créer les conditions pour pouvoir accompagner son développement dans la continuité.

La simplification de la structure actionnariale du groupe, avec la conversion attendue des parts de fondateur en actions, rend ainsi possible une augmentation de capital qui doit permettre de renforcer sa structure financière pour saisir les opportunités de

croissance.

Le positionnement du groupe sur des zones en forte croissance, Afrique, Moyen-Orient, Canada et maintenant Asie Pacifique crée de nombreuses opportunités que le groupe va s’efforcer de saisir avec un souci renforcé de rentabilité dans l’environnement incertain qui s’ouvre.

L’Europe du Nord et l’Europe Méditerranée doivent également s’adapter aux nouvelles conditions de marché avec agilité, en maintenant l’esprit d’entrepreneuriat qui est un des marqueurs du groupe.