Paris, le 29 septembre 2021,

Le Conseil d’Administration d’EPC s’est réuni, le 29 septembre 2021, sous la présidence de Monsieur Olivier OBST, pour examiner les comptes du 1er semestre 2021.

1. Activité en hausse de plus de 17% à taux de change et périmètre constant sur le

premier semestre.

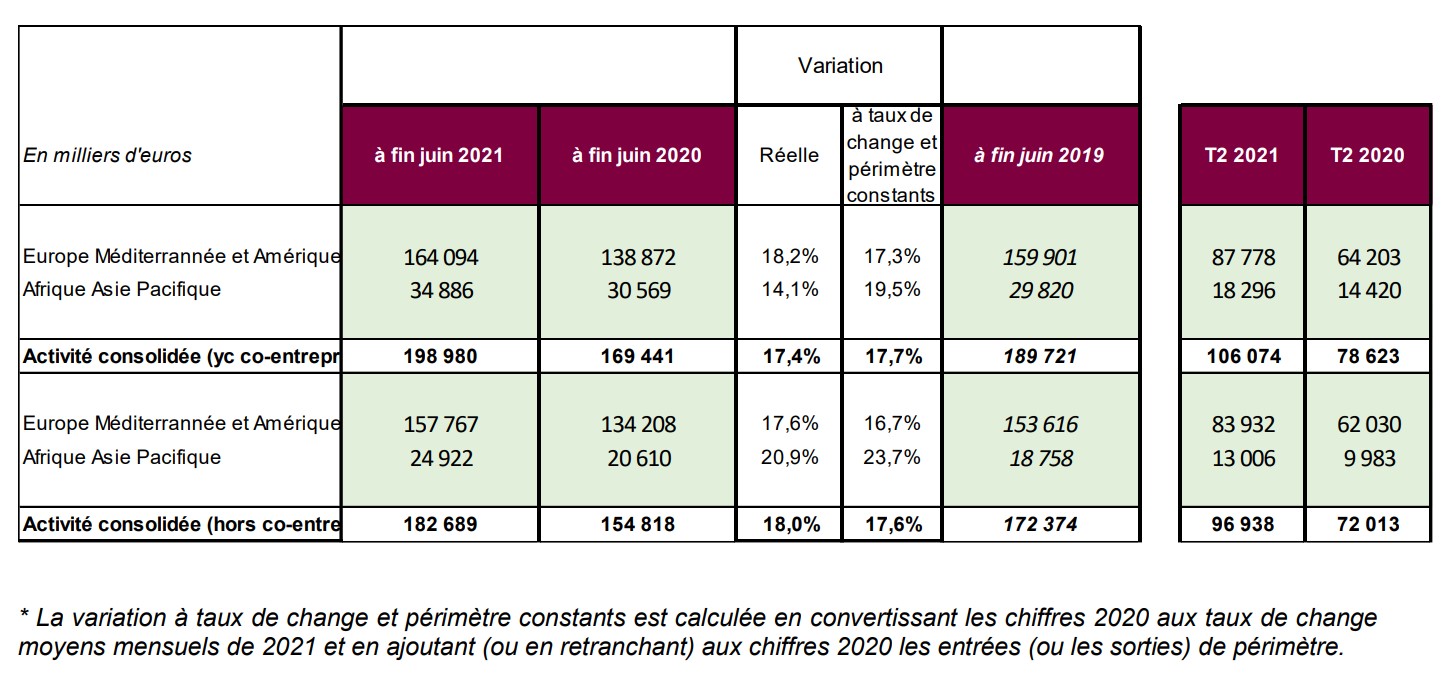

L’Activité Consolidée du Groupe1 au 30 juin 2021 s’élève à 199 M€ en hausse de 17,4% par rapport au premier semestre 2020. Cette évolution traduit l’excellent dynamisme des activités explosifs et démolition partiellement compensé par la forte baisse de l’activité additifs-diesels qui rencontre des difficultés depuis de début de l’année.

Le Chiffre d’Affaires Consolidé (c’est-à-dire hors contribution des sociétés mises en équivalence) au 30 juin 2021 s’établit à 182,7 M€ contre 154,8 M€ en 2020, en hausse de 17,6% à taux de change et périmètre constants, en ligne avec les perspectives communiquées le 30 juillet 20212 :

Le chiffre d’affaires sur 6 mois (hors joint-venture) s’établit en 2021 à 182,7 M€ contre 154,8 M€ en 2020 soit une hausse de 17,6%. Les deux zones géographiques participent à cette hausse. Il marque une progression de 4.9% par rapport à 2019.

Il faut noter que cette progression se réalise alors que l’activité Additifs Diesels est restée très faible ce trimestre avec un recul de plus de 10 M€. La résiliation du contrat par Innospec et un marché du carburant diesel resté faible ce trimestre expliquent cette baisse. Beaucoup d’acteurs ont utilisé leurs stocks d’additifs, conduisant à une demande particulièrement faible.

L’activité Démolition avait été très fortement impactée par le confinement au deuxième trimestre 2020. Le premier trimestre 2021 a été, par contre caractérisé par une forte activité grâce à la conclusion d’importants contrats fin 2020. Sur le premier semestre l’activité progresse de près de 50%.

L’Economie Circulaire qui avait été moins affectée, continue sa progression dans un marché soutenu par le durcissement des contraintes réglementaires liées au recyclage dans le bâtiment.

La zone Europe Méditerranée efface totalement la baisse d’activité de 2020 dans le secteur des Explosifs et du Forage Minage avec une croissance de près de 24% par rapport au premier semestre 2020.

En France et en Belgique, les carrières ont connu une forte activité dans un contexte porteur dans les travaux publics. Les travaux à l’export ont aussi été bien orientés avec le démarrage du chantier Singorobo en Côte d’Ivoire notamment.

L’Espagne et l’Italie ont rattrapé la baisse de marché enregistrée en 2020 La Suède a bénéficié du dynamisme de l’activité au Groenland ce trimestre.

Le Maroc a partiellement rattrapé le retard enregistré au premier trimestre grâce au démarrage de certains chantiers à l’export (port de Djibouti notamment). Cela ne compense pas la faiblesse du marché intérieur.

Avec une hausse de l’activité de plus de 5 millions d’euros sur 6 mois, le Royaume-Uni confirme sa très bonne performance dans un marché dynamique. Cette activité, qui présente des taux de marge plus élevés, permet de compenser les effets de la baisse d’activité dans les Additifs Diesel.

Avec une contribution de plus de près de 11 millions d’euros sur 6 mois, l’activité a été au rendez-vous chez EPC Canada tant dans le secteur minier que dans l’activité carrière, qui a été particulièrement bien orientée ce trimestre.

La zone Afrique Asie Pacifique qui avait été peu impactée par le COVID en 2020 affiche néanmoins une progression d’activité de plus de 14%.

La Côte d’Ivoire continue sa progression avec une activité en hausse de près de 17% sur le semestre.

Tous les secteurs se sont bien comportés, notamment l’activité dans les mines d’or.

En Guinée, le deuxième trimestre a été plus porteur que le premier notamment chez Compagnie des Bauxites de Guinée qui est revenu sur un rythme de production soutenu dans un contexte de redémarrage du prix de la bauxite.

Le développement de la filiale au Burkina Faso se poursuit sur un rythme très élevé, le chiffre d’affaires atteint 3,4 M€ sur 6 mois.

L’activité est restée stable dans les autres pays d’Afrique.

Au Moyen Orient, l’activité dans nos JV (Emirats et Arabie Saoudite) s’affiche en hausse de 4% sur le semestre.

L’activité en Nouvelle Calédonie a repris à la suite de la réouverture de la mine de Goro.

2. Un résultat opérationnel courant (ROC) solide qui confirme la bonne capacité de rebond du Groupe EPC.

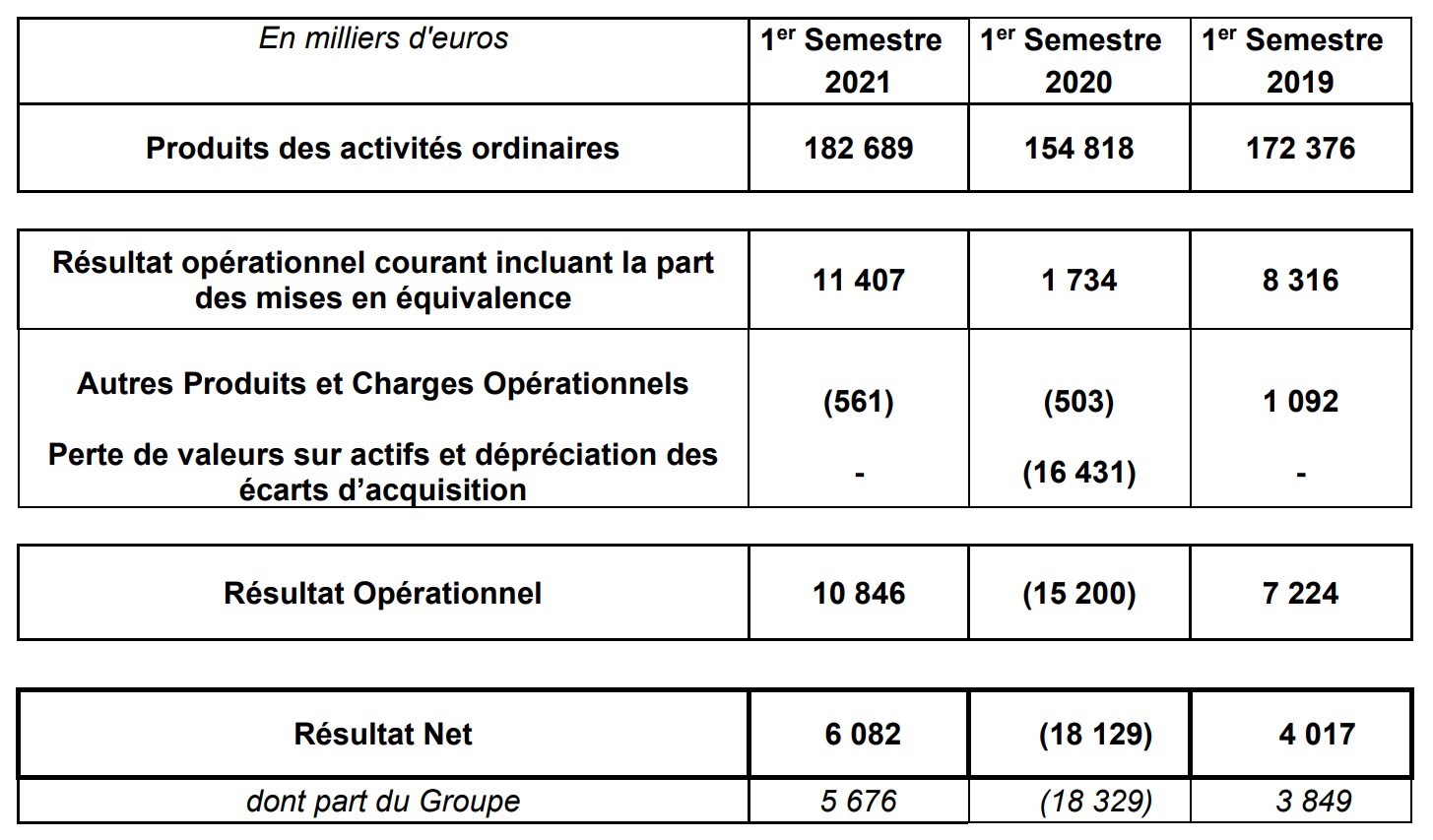

Le Résultat Opérationnel courant progresse de 9,7 M€ en 2021. Le premier semestre 2020 avait concentré l’essentiel des impacts de la crise Covid 19 avec notamment les mesures de confinements dans de nombreux pays. Du fait des stocks et du rythme de mise à jour des indices de référence, l’augmentation des matières premières qui est intervenue à partir de janvier n’a que faiblement impacté

les comptes du premier semestre.

L’amélioration de la rentabilité opérationnelle est particulièrement marquée sur la zone Europe Méditerranée Amérique qui voit son résultat progresser de 8,1 M€.

La Démolition contribue pour moitié au redressement de la rentabilité de la zone. Malgré des marges tendues, le bon niveau d’activité et la bonne gestion contractuelle ont permis de légèrement dépasser les niveaux de 2019.

L’impact sur les marges de la très faible activité dans les Additifs Diesel a été partiellement compensé par les mesures de chômage partiel qui ont été mises en place par le gouvernement britannique. La très bonne tenue de l’activité explosifs (mieux margée) a permis de compenser cette baisse. La contribution du Royaume Uni est ainsi revenue à ses niveaux d’avant crise, tout comme pour l’Irlande.

La France bénéficie du redressement de l’activité qui porte sa rentabilité opérationnelle. L’export vers l’Afrique a également été un bon contributeur ce semestre.

Le Canada voit sa contribution s’améliorer de prêt de 600 k€. Les succès commerciaux se traduisent dans la marge. La filiale est en Ebitda positif depuis le mois de mai.

La Suède progresse à nouveau après une année 2020 qui avait déjà vue la rentabilité de la filiale s’améliorer. Le maintien d’une activité très élevée tant sur le marché intérieur qu’à l’export vers le Groenland sature les capacités ; un investissement significatif sur les lignes de production devra être envisagé à court terme pour accompagner cet excellent parcours.

Trois pays demeurent en difficulté : L’Espagne et l’Italie souffrent d’une demande qui reste faible dans un contexte très tendu sur les marges, les effets des plans de relance ne se font pas encore sentir sur le niveau d’activité. Le Maroc est également confronté à un problème d’activité. Par ailleurs, la mise en redressement judiciaire d’un client important dans le domaine des travaux publics a conduit à un provisionnement à 100% des créances sur ce débiteur.

La rentabilité de la zone Afrique Asie Pacifique qui n’avait que très marginalement été impactée par la COVID continue sa progression.

Les deux co-entreprises du Groupe au Moyen Orient (AREX et MCS) maintiennent un bon niveau de rentabilité, elle contribue pour près de 2 M€ au résultat de la zone.

L’Afrique Sub-Saharienne confirme son excellent parcours avec une progression de la rentabilité de près de 50% par rapport à l’année dernière dans un contexte porteur notamment dans le secteur minier.

La Côte d’Ivoire est le pays qui affiche les meilleures performances grâce à la dynamique de son marché intérieur notamment dans les mines d’or. La Guinée est restée un contributeur important grâce au bon niveau de production à la Compagnie des Bauxites de Guinée (CBG).

Le Sénégal a confirmé sa performance de l’an dernier dans l’attente de la mise en vigueur d’importants projets d’infrastructures qui sont attendus pour fin 2021.

Le Résultat Opérationnel, après prise en compte des frais liés aux opérations sur le capital (Honoraires, frais d’expertises), s’établit à 10,8 M€ contre une perte de (15,2 M€) en 2020 (pour mémoire 16,4M€ de perte de valeur sur actifs et de dépréciations des écarts d’acquisition avait été constatés à fin juin 2020 pour prendre en compte les impacts à long terme de la crise COVID).

Le Résultat financier s’améliore passant de (-2,4 M€) à (-1,9 M€) essentiellement du fait d’un résultat de change meilleur que l’an passé.

Après prise en compte de l’impôt (-2,9 M€), le Résultat Net part du Groupe ressort à 5,7 M€ au 30 juin 2020 contre (18,3 M€) en 2020.

3. Les opérations subséquentes à l’acquisition d’E.J. Barbier SA par 4 Décembre SAS

Offre publique d’achat simplifiée visant les actions EPC

Le 16 février 2021, l’Autorité des marchés financiers (AMF) a déclaré conforme l’offre publique d’achat simplifiée visant les actions de la société EPC, déposée par Natixis, agissant pour le compte de la société anonyme EJ Barbier, le 18 décembre 20203, à la suite de l’acquisition, le 17 décembre 2020, de la totalité du capital de la société E.J. Barbier par 4 Décembre4 et approuvé la note d’information de l’initiateur et la note en réponse de la Société.

A la suite de la diffusion de la note d’information de la société EJ Barbier et la note en réponse de la Société, et du dépôt et de la diffusion des informations mentionnées à l’article 231-28 du règlement général5, l’AMF a publié, le 17 février 2021, le calendrier de l’offre6.

L’offre publique d’achat est restée ouverte du 18 février au 3 mars 2021 inclus.

Aucun titre n’a été apporté à l’OPA.

Autres opérations

Conformément à ses engagements, à la suite de la publication des résultats de l’OPA, EJB a demandé à la Société de convoquer une assemblée générale extraordinaire à l’effet de décider la conversion des parts de fondateur en actions nouvelles, ce dont le marché a été informé par un communiqué de la Société du 5 mars 2021.

Le 17 mars 2021, la Société a convoqué l’assemblée générale des actionnaires pour statuer, à titre extraordinaire, sur les opérations suivantes :

- Division de la valeur nominale des actions par 10 (5ème résolution),

- Conversion des 29.473 parts de fondateur en 391.991 actions ordinaires de 3,10€ chacune de valeur nominale (6ème résolution),

- Suppression des clauses statutaires relatives aux parts de fondateur (7ème résolution),

- Augmentation de capital d’un montant de de 579.200,90€ par émission de 186.839 actions d’une valeur nominale de 3,10€ au prix unitaire de 40€ à libérer intégralement en espèces lors de la souscription (soit un montant brut d’émission, prime d’émission incluse, de 7.473.560€) (8ème résolution).

L’assemblée générale de la Société, qui s’est tenue le 22 avril 2021, a approuvé l’ensemble des résolutions qui lui étaient soumises.

Division de la valeur nominale des actions

La division de la valeur nominale des actions est intervenue le 3 mai 2021. A cette date, le nombre des actions composant le capital social a été multiplié par 10 et le cours de l’action a été divisé par 10. Chaque actionnaire a reçu 10 actions nouvelles pour 1 action ancienne, sans avoir à accomplir aucune formalité. Cette opération n’a entrainé aucun frais à la charge des actionnaires. Les actions nouvelles jouissent des mêmes droits que les actions anciennes (sous réserve de la division par 10 de leur droit dans l’actif social). Les actions nouvelles émises en représentation d’actions anciennes inscrites au nominatif depuis 5 ans au moins ont conservé leurs droits de vote double.

Conversion des parts de fondateurs

Pour mémoire, conformément à la loi du 26 janvier 1929, le taux de conversion des parts de fondateur en actions a été définitivement déterminé par un collège d’experts composé du cabinet Ledouble, représenté par Madame Agnès Piniot, et de Monsieur Gilles Chodron de Courcel (cabinet Ricol Lasteyrie), tous deux commissaires aux comptes et expert inscrits près la Cour d’appel de Paris, désignés respectivement par le Conseil d’administration de la Société et par l’assemblée générale des porteurs de parts de fondateur.

Leur rapport, remis à la Société le 30 septembre 2020 et rendu public le 18 décembre 2020, a fixé le taux de conversion à 1,33 action pour 1 part de fondateur, sur la base d’un capital alors composé de 168.400 actions de 31€ chacune de valeur nominale.

La conversion a été décidée par l’assemblée générale extraordinaire des actionnaires le 22 avril 2021 sur la base d’un taux de conversion de 13,3 actions par part de fondateur correspondant au taux de conversion fixé par le Rapport du Collège d’Experts et ajusté à la suite de la division de la valeur nominale de l’action par 10 intervenue le 3 mai 2021, préalablement à la conversion des parts de fondateur en actions nouvelles.

L’AMF a approuvé, le 12 mai 2021, le prospectus établi par la Société en vue de l’admission sur le marché règlementé d’Euronext Paris des actions nouvelles émises en représentation des parts de fondateur. La date de conversion des parts de fondateur en actions a été fixée au 26 mai 2021.

Le 26 mai 2021, 391.991 nouvelles actions ordinaires d’une valeur nominale de 3,10 € ont été émises en représentation des 29.473 parts de fondateur existantes, qui ont été annulées. Le capital a été augmenté de 1.215.172,10 € ; il s’élève à 6.435.572,10€, divisé en 2.075.991 actions de 3,10€ chacune de valeur nominale. Chaque porteur de parts de fondateur a reçu, automatiquement et sans frais, un nombre entier d’actions nouvelles égal (i) au nombre de parts de fondateur qu’il détient (ii) multiplié par un taux de conversion de 13,3, et (iii) arrondi, le cas échéant, à l’unité inférieure.

Les parts de fondateur inscrites au nominatif ont été converties de plein droit en actions inscrites au nominatif et les parts de fondateur inscrites au porteur ont été converties de plein droit en actions au porteur. Le règlement-livraison des actions nouvelles est intervenu le 28 mai 2021.

Les actions nouvelles ont été, dès leur émission, admises aux négociations sur le marché réglementé d’Euronext Paris (compartiment C), sous le même code ISIN que les actions existantes (FR0014003AQ4). Elles sont entièrement assimilées aux actions anciennes.

Mécanisme de liquidité offert aux porteurs de parts de fondateur

Du 26 mai au 9 juin 2021 (inclus), les actionnaires, qui le souhaitaient, ont pu exercer la promesse d’achat portant sur les actions émises en représentation de leurs parts de fondateur, qui leur a été consentie par E.J. Barbier, le 1er avril 2021, au prix de 40 euros par action correspondant au prix offert dans le cadre de l’OPA, ajusté pour tenir compte de l’opération de division par 10 de la valeur nominale des actions et de la multiplication par 10 du nombre d’actions composant le capital social d’EPC, conformément aux engagements pris par celle-ci dans le cadre de l’OPA (la « Promesse d’Achat »).

EJB a acquis 1.259 actions EPC dans le cadre de l’exercice de cette Promesse d’Achat par d’anciens porteurs de parts de fondateur.

Augmentation de capital

Conformément à la 8ème résolution approuvée par l’assemblée générale extraordinaire des actionnaires le 22 avril 2021, EPC a annoncé le lancement d’une augmentation de capital avec maintien du droit préférentiel de souscription, le 4 juin 2021.

Résumé des principales caractéristiques de l’opération :

Montant brut total maximal : 7.473.560 euros

Nombre total maximal d’actions émises : 186.839 actions ordinaires

Prix de souscription par action : 40 euros à libérer en espèces intégralement à la souscription

Parité de souscription : 100 droits préférentiels de souscription donneront le droit de souscrire 9 actions nouvelles

Période de négociation des DPS : du 8 au 22 juin (inclus) 2021

Période de souscription de actions nouvelles : du 10 au 24 juin (inclus) 2021

Engagement de souscription de l’actionnaire majoritaire : à titre irréductible et réductible, à hauteur d’au moins 5.605.210 € (soit 75% de l’Augmentation de Capital).

Cette opération concrétise l’engagement de 4 Décembre d’apporter à la Société une somme de 5 millions d’euros afin de consolider sa structure de bilan et d’améliorer sa trésorerie. L’opération était ouverte à tous les actionnaires, qui peuvent souscrire, tant à titre irréductible qu’à titre réductible.

Le prix d’émission de chaque action nouvelle s’établit à 40 euros. La valeur nominale des actions étant de 3,10 euros, la prime d’émission par action nouvelle s’établit à 36,90 euros.

Le prix d’émission de 40 euros correspond :

- au prix de l’OPA, ajusté pour tenir compte de l’opération de division par 10 de la valeur nominale des actions.

- au prix de la Promesse d’Achat consentie par EJB aux actionnaires désireux de lui céder leurs actions émises en représentation de leurs parts de fondateur.

Le prix d’émission fait apparaître une décote de 17 % par rapport au cours moyen pondéré par les volumes de l’action EPC des 13 séances de cotation de la période du 3 mai 2021 (date de division de la valeur nominale) au 2 juin (inclus) qui s’élève à 48,21€ (le « Cours Moyen Pondéré »).

Les actionnaires qui ne souhaitaient pas participer à l’opération pouvaient céder leur DPS sur le marché réglementé d’Euronext du 8 au 22 juin (inclus). Le règlement-livraison des actions nouvelles a eu lieu le 30 juin 2021.

L’augmentation de capital avec maintien du droit préférentiel de souscription (« DPS ») des actionnaires d’un montant brut, prime d’émission incluse, de 7.473.560 euros, par émission de 186.839 actions nouvelles (les « Actions Nouvelles ») au prix unitaire de 40 euros par action nouvelle (soit 3,10 euros de valeur nominale et 36,90 euros de prime d’émission par action nouvelle) s’est clôturé le 24 juin 2021 a été intégralement souscrite.

A l’issue de la période de souscription, la demande totale s’est élevée à 282.934 actions, soit un taux de souscription de 151,43%. Le nombre d’Actions Nouvelles souscrites à titre irréductible a porté sur 182.925 Actions Nouvelles. La demande a titre réductible a porté sur 100.009 Actions Nouvelles et n’a en conséquence que partiellement été satisfaite à hauteur de 3.914 actions.

Sur la base d’un capital avant réalisation de l’Opération composé de 2.075.991 actions, un actionnaire détenant 20.760 actions, soit 1% du capital, et ne souscrivant pas à l’Augmentation de Capital a vu sa participation réduite à 0,92%.

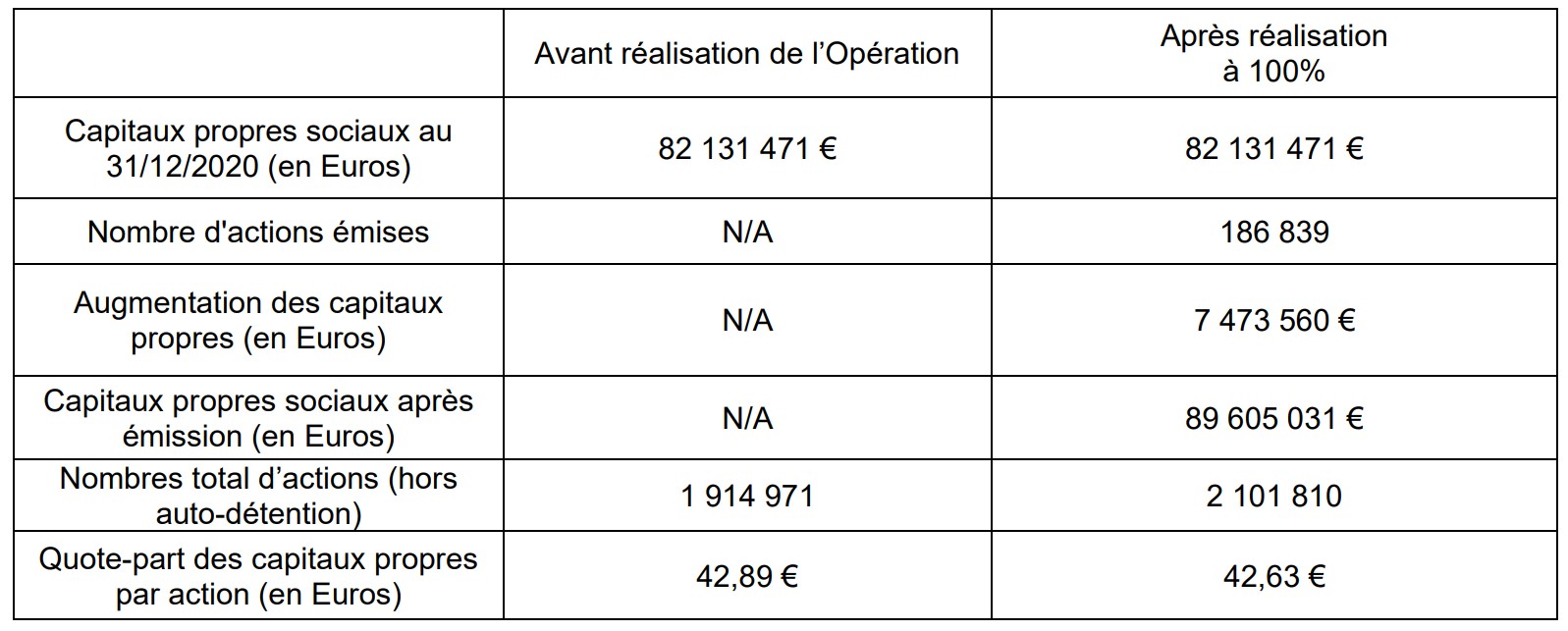

Sur la base des capitaux propres résultant des comptes sociaux audités au 31 décembre 2020 et d’un capital avant réalisation de l’Opération composé de 2.075.991 actions dont il convient de déduire les 161.020 actions auto-détenues, l’incidence de l’émission des Actions Nouvelles sur la quote-part des capitaux propres sociaux par action est la suivante :

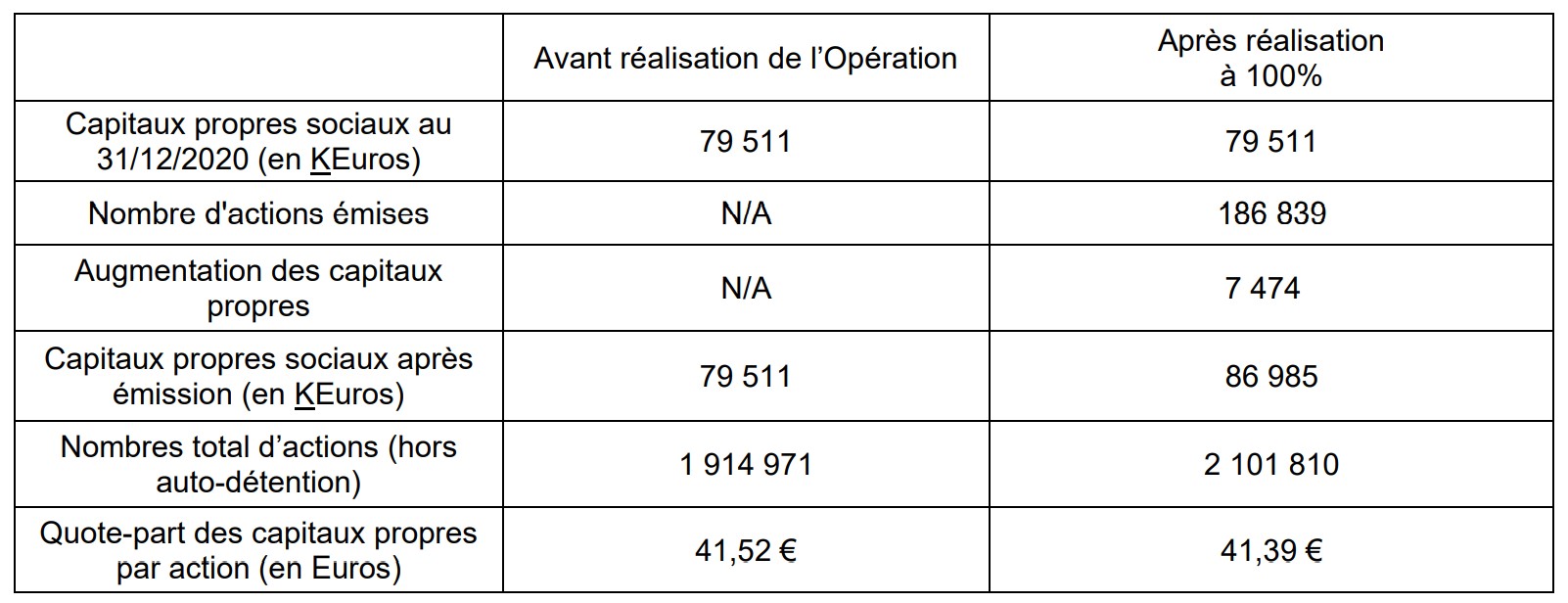

Sur la base des capitaux propres résultant des comptes consolidés audités au 31 décembre 2020 et d’un capital avant réalisation de l’Opération composé de 2.075.991 actions dont il convient de déduire les 161.020 actions auto-détenues, l’incidence de l’émission des Actions Nouvelles sur la quote-part des capitaux propres consolidés par action est la suivante :

Les Actions Nouvelles ont fait l’objet d’une demande d’admission aux négociations sur le marché réglementé d’Euronext Paris. Dès le règlement-livraison, les Actions Nouvelles seront admises aux négociations sur le marché réglementé d’Euronext sur la même ligne de cotation (Compartiment C) et le même code ISIN que les actions existantes (FR0014003AQ4).

4. Evènements significatifs du semestre écoulé

Rupture des relations avec le principal distributeur d’additifs diesel

Fin janvier 2021, la société Innospec, principal distributeur des produits d’EPC dans l’activité additifs diesel, a notifié à EPC UK sa décision de résilier le contrat de fourniture liant les deux sociétés, au motif du changement de contrôle indirect d’EPC intervenu le 17 décembre 2020.

Postérieurement à la résiliation, Innospec a annulé l’ensemble des commandes en cours.

En conséquence, EPC UK a décidé de mettre à l’arrêt l’unité de production tout en investiguant d’autres opportunités commerciales. Un certain nombre de nouveaux clients ont été identifiés.

La production ainsi a pu reprendre en activité partielle depuis le mois de mai. Sur le premier semestre 2021, l’activité générée s’est élevée à 7,2 M€ contre 17,8 M€ au premier semestre 2020

Issue favorable sur un contentieux avec un client minier

En octobre 2019, EPC avait initié un arbitrage à la suite de la résiliation anticipée d’un contrat par un client dans le secteur minier, qu’EPC jugeait abusive et sans fondement. La procédure devant le Tribunal arbitral a eu lieu courant 2020.

Le Tribunal arbitral a rendu fin février une sentence favorable à EPC. Il a accordé à EPC une indemnisation (perte de marge, frais de démobilisation et frais de procédure) d’un montant total de 793 000€.

Cette décision a été exécutée.

Un contrat complémentaire dans le cadre de la transformation du Château de Villers-Cotterêts future cité internationale de la Langue française

Dans le cadre du plan de relance du gouvernement français, EPC Démolition s’est vu confier la Phase 3 des travaux de rénovation du Château de Villers-Cotterêts. Le montant de la commande totale atteint aujourd’hui 5,3 M€.

Fort de l’expertise acquise sur l’Hôtel de la Marine à Paris, le Centre des Monuments Nationaux renouvelle ainsi sa confiance au Groupe EPC en lui confiant la réalisation des travaux de curage, désamiantage et déplombage de l’ensemble des bâtiments. Au total ce seront plus de 100 000 heures de travail exécutées sur un des plus importants chantiers patrimoniaux d’Europe.

Mc Innis signe un contrat de 3 ans avec EPC Canada

Mc Innis, filiale canadienne, du groupe CB (Carrière du Boulonnais) qui exploite une carrière en Gaspésie a signé en mars 2021 un contrat de 3 ans avec EPC Canada, d’un montant estimé d’environ 1,8 M CAD par an.

Il s’agit d’un contrat d’approvisionnement d’explosifs et de service au minage. Il confirme le positionnement d’EPC Canada comme un acteur de référence dans les carrières au Québec, les livraisons ont démarré en avril.

5. Evènements postérieurs à la clôture

Création de trois nouvelles implantations

EPC a continué à développer son implantation internationale à travers l’ouverture de deux nouvelles filiales :

EPC Chili a été créée en Août 2021 en partenariat avec des partenaires chiliens minoritaires. Cette société a pour vocation d’offrir des services aux clients présents sur ce marché clé dans le secteur minier au niveau mondial en s’appuyant sur les expertises combinées (humaines et logiciel), d’EPC et ses partenaires chiliens.

EPC a créé deux filiales en Asie, une à Singapour (EPC Singapore) l’autre à Hong-Kong (EPC HK) pour renforcer sa présence sur la zone Asie en disposant d’une base juridique autonome. Les licences nécessaires à leur démarrage effectif sont en cours d’obtention.

Mise en redressement judiciaire d’un important client Marocain dans le secteur des infrastructures.

Un important client marocain du Groupe a été mis en redressement judiciaire de 15 juillet 2021. Cette société qui est un client historique était également client d’EPC dans plusieurs pays africains (Côte d’Ivoire, Sénégal). Voyant venir les difficultés de cette entreprise, des efforts ont été déployés à tous niveaux pour réduire les encours de crédit.

Il restait néanmoins des encours significatifs (1,3M€) au 30 juin qui ont été intégralement provisionnés.

Prolongation de 3 ans du contrat CBG en Guinée

La Compagnie des Bauxite de Guinée en accord avec son actionnaire Alcoa a décidé de prolonger pour 3 ans (soit jusqu’en juin 2026) le contrat de forage minage du groupe EPC sur la Mine de Sangaredi.

Cette prolongation est un signe de confiance de ce client minier majeur qui s’inscrit dans une trajectoire d’augmentation de sa production. Le contexte est particulièrement favorable pour le marché de la Bauxite matière première de l’aluminium.

Cette prolongation va également permettre à nos filiales Nitrokémine et Nitromkemfor Guinée de financer dans les meilleures conditions le renouvellement des équipements de production et de forage.

6. Evolution prévisible pour le semestre à venir – Principaux risques et des principales incertitudes pour les 6 mois restants de l’exercice

Les bons chiffres enregistrés par le Groupe sur le premier semestre traduisent à la fois :

- La bonne capacité du Groupe à rebondir sur les marchés qui avaient été le plus impactés par la Covid au premier semestre 2020 (Démolition et Explosifs en Europe principalement)

- La pertinence de sa stratégie de développement en Amérique du Nord, en Afrique et en Asie qui apporte un relais de croissance solide, même dans les périodes perturbées actuelles

Ces résultats solides nous permettent d’aborder sereinement un deuxième semestre où nous allons devoir faire face à un certain nombre de risques et d’incertitudes qui nécessiteront une mobilisation de toutes les équipes du Groupe. Les principaux points d’attention sont les suivants :

- Une forte volatilité sur les prix des matières premières notamment le Fuel et le Nitrate d’Ammonium qui vont nécessiter l’application systématique de clauses d’ajustement de prix dans les contrats clients qui protègent le Groupe de ce type de variations

- Une tension sans précédent sur la disponibilité de certaines matières premières/composants qui peuvent impacter nos capacités de production. La fermeture temporaire en septembre des usines d’engrais au Royaume-Uni est un exemple typique du type scénario que nous devons envisager. Les efforts réalisés depuis 5 ans par groupe en matière de Plan de Continuité d’Activité (qui nous ont conduit à obtenir la certification ISO 23001) trouvent aujourd’hui tout leur sens.

- Des problèmes de solvabilité pour certains clients qui risquent de se faire jour du fait du ralentissement des plans de soutien mis en place par les Etats. Le contrat groupe mis en place avec la COFACE est un atout, malgré tout, sur certaines géographies, il ne peut prendre en compte 100% des créances, la vigilance doit donc rester de mise

- Un contexte géopolitique perturbé notamment sur le continent Africain (à l’image du récent changement de régime en Guinée). Au cas d’espèce, à ce jour, la poursuite de nos opérations sur le secteur minier en Guinée n’a pas été remise en cause. Les actions rassurantes du nouveau gouvernement vis-à-vis de ce secteur sont de bon augure, même s’il convient de rester vigilant. Le referendum en Nouvelle-Calédonie, les tensions sur la zone Asie-Pacifique sont également des éléments à prendre en compte

Le paradoxe de la période actuelle est qu’elle offre également des opportunités majeures à saisir. Le Groupe, à travers toutes ses géographies s’y emploient activement : sécurisation de contrats majeurs dans le secteur minier, participation aux grands projets d’infrastructure, développement sur de nouvelles géographies, acquisition dans des secteurs stratégiques, amplification des travaux de R&D.

Le support de tous les actionnaires qui ont massivement souscrit à l’augmentation de capital au mois de juin et les bonnes performances financières donnent au Groupe EPC les moyens de saisir ces opportunités.

____________________________________

1 L’Activité Consolidée correspond au chiffre d’affaires des sociétés en intégration globale et à la quote-part du chiffre d’affaires des sociétés mises en équivalence (co-entreprises)

2 Cf. Communiqué du 30 juillet 2021

3 Cf. AMF – D&I 221C0373 du 16 février 2021

4 Cf. Communiqué du 17 décembre 2020

5 Cf. Note d’information de l’initiateur, Note en réponse de la Société, et documents Autres Informations de l’Initiateur et de la Société, publiés sur le site internet de la Société, rubrique OPA, ainsi que le Document d’enregistrement universel enregistré par l’AMF le 16 février 2021 sous le numéro R.21-003, publié sous la rubrique « Téléchargements »

6 Cf. AMF – D&I 221C0381 du 17 février 2021